РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНОЛОГИЧЕСКИЙ УНИВЕСИТЕТ

(МАТИ им. К.Э. ЦИОЛКОВСКОГО)

КАФЕДРА "ФИНАНСОВЫЙ МЕНЕДЖМЕНТ"

РЕФЕРАТ по ДИСЦИПЛИНЕ

"Страховое дело"

Расчет тарифных ставок в страховании.

ВЫПОЛНИЛ:

Студент

Группы 6МФ-III-55

Скоркин Я. Л.

МОСКВА.

2002 учебный год

Содержание.

1. Введение.

1.1. Структура тарифной ставки.

1.2. Некоторые понятия теории вероятностей, применяемые в страховании.

1.3. Теоретические аспекты определения тарифной ставки.

2. Расчет тарифных ставок в страховании жизни.

2.1. Таблицы смертности.

2.2. Операции на вероятностями в страховании жизни.

2.3. Коммутационные функции и страховые аннуитеты.

2.4. Страхование на дожитие.

2.5. Страхование жизни.

2.6. Пенсионное страхование.

2.7. Расчет страховых резервов.

3. Расчет тарифных ставок в рисковых видах страхования.

3.1. Понятие тарификационной системы.

3.2. Теоретические аспекты определения тарифных ставок.

3.3. Практический подход к определению нетто-ставки.

ВВЕДЕНИЕ.

Определение тарифной ставки можно понять после того, как будут понятны схема работы страхового рынка. Так страховщик и страхователь заключают между собой сделку на то, что страховая компания, окажет определенную услугу своему клиенту при наступлении страхового случая, указанного в договоре. Любая услуга имеет свою стоимость или цену, которая выражается в страховом взносе (тарифе, премии), которую страхователь уплачивает страховщику. Страховая премия устанавливается при подписании договора и остается неизменной в течении срока его действия.

Реальная стоимость страховой услуги состоит в том, что если наступил страховой случай, то страховщик, например, оплачивает затраты страхователя, возмещая ему тем самым ущерб, понесенный им в связи с происшедшим. Необходимо определить, как страховщик определяет для себя данную цену, чем он руководствуется в процессе ее установления.

Во-первых, величина премии должна быть достаточна, чтобы:

- ответить по договору страхования в размере предлагаемых претензий;

- создать страховые резервы;

- покрыть издержки страховой компании;

- обеспечить определенный размер прибыли.

Во-вторых, цена страховой услуги, как и всякая рыночная цена, колеблется под влиянием спроса и предложения. Она варьируется в определенном интервале, нижняя граница которого определяется равенством между поступлениями платежей от страхователей и выплатами страхового возмещения (страховых сумм) по договорам плюс издержки страховой компании (Пн=А+З). Понятно, что при таком уровне цены, страховщик не получи ни какой прибыли. Верхняя граница цены страховой услуги определяется размером спроса на нее и величиной банковского процента (Пв=F(Ds;i). Тогда Пн <=ПX.<=Пв. Влияние спроса подтверждается тем, что стоимость данной страховой услуги определяется потребностью в ней. Если спрос высокий, то растут цены на страховые услуги, вследствие этого появляется множество страховых фирм конкурентов, после чего страховые тарифы приходят к определенному уровню (выравниваются).

Динамика банковского процента в сравнении со страховыми тарифами определяют решения клиента по поводу того, как ему противостоять своим рискам. То есть, он определяет, что для него лучше: взять ссуду в банке или обратиться к страховой компании. Кроме этого, средства клиентов, аккумулированные в страховой компании, инвестируются в различные виды деятельности, в том числе кладутся на депозит в коммерческие банки, предоставляются в виде кредитов, вкладываются в недвижимость и ценные бумаги и т.д. В данном случае страховая компания может конкурировать с банком, в процессе чего она соизмеряет свои страховые тарифы со ставками в коммерческом банке, стараясь повлиять на выбор клиента. Другой вариант - доходы от инвестиционной деятельности покрывают расходы страховой компании и идут на формирование прибыли, тем самым, позволяя страховщикам снижать цены страховых услуг.

Цена страховой услуги определяется также некоторыми специфическими факторами, такими как: состояние дел страховой компании, величина и структура ее страхового портфеля, управленческие расходы, доходы, которые страховщик получает от инвестиций временно свободных средств и т.д.

Страховая услуга хотя и специфический, но все же товар, а, следовательно, она имеет определенный жизненный цикл, который, в свою очередь, влияет на величину стоимости страховой услуги. Жизненный цикл страховой услуги имеет вид параболы, который определяет тенденцию изменения размера страхового тарифа во времени.

Цена страховой услуги на языке страхования называется страховой премией, и имеет определенную структуру, элементы которой должны обеспечивать финансирование страховщика.

Структура страховой премии.

| Элемент премии | Назначение |

| Нетто премия по риску + Страховая надбавка Е1(X)+Н(х) | Покрытие ущерба при наступлении страхового случая и формирование страховых резервов |

| +Надбавка на покрытие расходов З(X) | Оплата расходов страховщика. |

| +Надбавка на прибыль V | Формирование прибыли |

| Итого: Брутто-премия (страховой тариф) П(X) | Все вышеперечисленное. |

Нетто-премия – самая необходимая и неопределенная часть страхового тарифа. Она необходима для того, чтобы вовремя и сполна рассчитаться с клиентом, то есть возместить его потери после наступления страхового случая. Однако, в момент калькуляции цены величина ущерба неопределенна. На основе данных об ущербах за прошлый период рассчитывается частота наступления страховых случаев, к ним приведших, и их вероятность(q), после чего определяется средняя величина ущерба и их распределение. Другими словами, согласно договору страхования страхователь уплачивает страховщику определенную сумму (страховую премию), после чего он имеет право получить страховую сумму S после наступления страхового события. Так как вероятность страхового случая определена, то размер страховой премии определяется как: П=S*q (принцип финансовой эквивалентности). Нетто-премия – аванс за оказание услуги, по возмещению ущерба, минимальная оплата за риск, с ним связанный.

Техника расчета страховых тарифов совершенна с математической точки зрения, однако, она не подтверждается при ее практическом применении. Даже при очень хорошей информации об ущербах, реальные ущербы превосходят его реальную величину в 50% случаев. Для того чтобы гарантировать клиентам страховую защиту, страховым организациям приходится перестраховываться, и к собственно нетто-премиям по риску добавлять страховую надбавку. Она необходима, чтобы финансировать случайные отклонения реального ущерба над ожидаемыми показателями. Кроме того, она страхует ущербы, связанные с информационными ошибками.

Остальные составляющие тарифной ставки относятся к экономике страхового предприятия, их определение – это задача экономистов и бухгалтеров. Их расчеты схожи с подобными расчетами в других организациях и не имеют особых отличий. Другое дело обстоит с расчетом нетто-премии, исчисление которой можно отнести к страховой математике. Для страховщика данная задача является самой важной, самой сложной и самой ответственной. Главная проблема состоит в неопределенности ущерба на момент калькуляции тарифа. Определение-нетто ставки неразрывно связано со всей деятельностью страховой компании, она влияет на затраты, на прибыль и на уровень ее развития.

Расчет нетто-премии состоит в установлении закономерности для калькулируемого риска. В общем случае это вероятностное распределение общего ущерба от риска на калькулируемый период. Кроме того, устанавливаются некоторые параметры, характеризующие данное распределение, такие как средняя величина, рассеяние и т.д.

S1,S2,…,Sn. – Страховые суммы.

q1,q2,…,qn – вероятности ущербов.

P1,P2,…,Pn – премии от страхователей.

X1,X2,…,Xn – ущербы.

P1,p2,…, pn - вероятность того, что страховое событие не наступит, и не приведет к затратам на покрытие ущерба.

Для определения вероятностей ущербов необходима статистическая информация за предыдущие периоды по подобным страховым случаям. Чем больше анализируемый период, то есть чем длиннее история страховых событий, а, следовательно, чем больше совокупность исследуемых данных, тем точнее определяются вероятности и устанавливаются закономерности рисков.

Также важно определить факторы риска, такие как число ущербов и затраты на их ликвидацию. Если определены наиболее важные факторы, дающие объяснение закономерности риска, то они представляют собой тарифные факторы. Однородные факторы объединяются в группу тарифных факторов. В общем, при формировании исходной базы для тарифных расчетов используются три вида информации: данные индивидуальных ущербов по единичным рискам, ущербы по тарифным группам, и данные по всей рисковой совокупности.

В теории риска существуют отлаженные методы расчета страховой премии, которые полагаются на методы теории вероятностей и статистики. Итак, страховая премия, представляющая собой сумму нетто-премии и страховой надбавки, выражается следующей формулой: П(X)=Е1(X)+Н(X).

Страховая сумма зависит от величины ущерба, поэтому S=f(x). Нетто-премия зависит как от ущерба, так и от величины страховой суммы (Е=f1(s)=f2(x)=Е(Х)=Е(S)). Данные зависимости определяются вероятностями наступления страховых событий, а, следовательно, нужно знать и понимать характеристики случайных величин. Нетто-премия является случайной величиной, хотя и зависит от вполне определенной суммы страховой суммы. Для ее расчета, необходимо использовать формулы и применять закономерности из теории вероятностей.

Характеристики случайной величины.

| Формула | Описание |

|  | Математическое ожидание – величина показывающая такое значение Х из всего множества, наступление которого наиболее вероятно. Прближенно равно среднему значению. В страховании это наиболее вероятная стоимость совокупной нетто-премии. |

|  | Дисперсия – величина, показывающая наиболее вероятное значение из множества отклонений средней величины от ее математического ожидания. Она характеризует рассеяние вариационного распределения. В страховании дисперсия показывает разброс в значении ущербов, а, следовательно, нетто-премий и страховых сумм.. |

|  | Среднее квадратическое отклонение – величина по сути тождественная дисперсии (выражается в единицах случайной величины). |

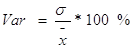

|  | Коэффициент вариации – показывает степень отклонения от средней величины в %. Чем он больше, тем больше рассеяние. |

|  ; n–число страховых событий. ; n–число страховых событий. | Средняя арифметическая. Применятся для расчета среднего значения. |

Данные формулы применяются в страховании в различных вариантах, так как методы расчета нетто-премии отличаются один от другого, в зависимости от вида страхования. Наиболее часто используется 1-ая формула, как математическая основа нетто-премии. Страховая надбавка (Н(х)), добавляемая к нетто-премии пропорционально моментам распределения вероятностей страховых событий, одним из следующих способов:

1. Исходя из принципа ожидаемой оценки – Н(Х)=а*Е1(х), (а>0). Здесь надбавка изменяется прямо пропорционально математическому ожиданию страхового случая.

2. Исходя из принципа стандартного отклонения: Н(х)=b* $IMAGE6$(x), (b>0) – страховая надбавка прямо пропорциональна отклонению от среднего значения ущерба.

3. По коэффициенту вариации: Н(х)=с*Var(x), (с>0), то есть страховая надбавка напрямую зависит от стандартного отклонения, и изменяется обратно пропорционально от его среднего значения.

(a,b,c) – числа, показывающие степень пропорциональности и уровень страховой надбавки.

Нетто-премию можно представить не только как математическое ожидание величины ущербов, но и как произведение среднего ущерба на значение вероятности его появления в различных временных периодах: Е1(Х)= $IMAGE7$, где t – временные периоды. Данная формула имеет смысл, если страховые события независимы, то есть наступление одного из них не влияет на появление др